AITSA Aeropuerto Internacional de Tocumen, S.A. Bonos ... · inferior en US$20.1 millones y por su...

Transcript of AITSA Aeropuerto Internacional de Tocumen, S.A. Bonos ... · inferior en US$20.1 millones y por su...

www.ratingspcr.com 1

lida

AITSA

Aeropuerto Internacional de Tocumen, S.A. Bonos Corporativos

Con Estados Financieros1 no auditados al 31 de diciembre de 2014

Emisor perteneciente al sector aeroportuario

Fecha de comité: 29 /04 / 2015

San Salvador, El Salvador

Comité Ordinario No. 19 /2015

Waldo Arteaga / Analista Titular (503) 2266-9471 [email protected]

Iván Juárez/ Analista Soporte (503) 2266-9472 [email protected]

Aspecto o Instrumento Clasificado2 Clasificación Perspectiva

Emisión AAA Estable

Significado de la Clasificación

Categoría AAA: Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad

de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía.

Esta categorización puede ser complementada mediante los signos (+/-) para diferenciar los instrumentos con mayor o menor3 riesgo dentro de

su categoría. El signo “+” indica un nivel menor de riesgo, mientras que el signo menos “-“indica un nivel mayor de riesgo.

“La información empleada en la presente clasificación proviene de fuentes oficiales, sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las calificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.”

“La opinión del Consejo de Clasificación de Riesgo no constituirá una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión; sino un factor complementario a las decisiones de inversión; pero los miembros del Consejo serán responsables de una opinión en la que se haya comprobado deficiencia o mala intención, y estarán sujetos a las sanciones legales pertinentes”.

Racionalidad

En Comité Ordinario de Clasificación de Riesgo, PCR decidió por unanimidad ratificar la clasificación de AAA, perspectiva estable a los Bonos Corporativos emitidos por el Aeropuerto Internacional de Tocumen, S.A. (AITSA).

Esta decisión se fundamenta por la alta capacidad de pago del emisor, debido a la continua generación de ingresos y que es el reflejo del crecimiento de la economía de Panamá; sus adecuados niveles de liquidez y solvencia patrimonial. Por otra parte, los flujos cedidos, resguardos legales y financieros minimizan el riesgo de incumplimiento de pago por parte de la institución.

Perspectiva

Estable.

1

AITSA S.A., envía Nota No. 05.01.235 GAF a la Superintendencia de Valores de Panamá con fecha 27 de marzo de 2015, donde se solicita

prorroga de hasta 90 días calendario para la entrega de los estados financieros auditados. 2

Metodología de clasificación de riesgo de bonos. 3

Normalizado bajo los lineamientos del Art.9 de “NORMAS TECNICAS SOBRE OBLIGACIONES DE LAS SOCIEDADES CLASIFICADORAS DE

RIESGO” (NRP-07), emitidas por el Comité de Normas del Banco Central de Reserva de El Salvador.

www.ratingspcr.com 2

Resumen Ejecutivo

La acción realizada con respecto al otorgamiento de la clasificación se ha llevado a cabo en función de los siguientes fundamentos:

Incremento en los ingresos recibidos por la institución. Al diciembre de 2014, los ingresos de AITSA

muestran un incremento del 16%, producto del aumento de los otros ingresos. A diciembre 2014, se mantiene la tendencia; y los ingresos totalizan US$155.9 millones. En lo que respecta a los Ingresos Operativos, éstos crecieron en un 8% comparado a lo obtenido al cierre de diciembre 2013. Por su parte el rendimiento patrimonial fue de 9.4% ( 2.4% a diciembre de 2013) y el rendimiento sobre activos de 3.3% (0.8% en diciembre de 2013), ambos indicadores considerablemente mejor comparados con similar periodo del año anterior debido a la mejor utilidad reportada debido a los derechos de llave.

Crecimiento de las operaciones de AITSA. El aeropuerto ha experimentado crecimientos continuos

durante el período analizado, en el número de pasajeros que transitan por el mismo (+9.7% interanual a diciembre 2014); en el número de aeronaves circulantes (+11.6% interanual). Asimismo, con las ampliaciones del Muelle Norte y la construcción del Muelle Sur; AITSA espera incrementar sus espacios comerciales en un 84.9%.

Capital de trabajo y liquidez. A diciembre de 2014, el capital de trabajo fue US$68.36 millones, monto

inferior en US$20.1 millones y por su parte, la liquidez fue de 201.6 veces, levemente inferior al registrado el año anterior que fue 203.8 veces. Ambas disminuciones son producto del menor saldo registrado en la cuenta de efectivo.

Los resguardos legales y financieros de la emisión. Los Bonos emitidos están garantizados por un

Fideicomiso de Garantía; administrado por The Bank Of Nova Scotia (Panamá), quien actúa como Fiduciario; y está compuesto por los flujos cedidos derivados de la tasa de salida aeroportuaria y los saldos de las cuentas de concentración. A diciembre de 2014 cumple con los siguientes resguardos financieros: EBITDA/ Servicio de Deuda de 2.15 veces, siendo el mínimo permitido de 1.25 veces; Cuenta de Reserva por US$21,039,402.06, el cual fue mayor al monto que resulta de sumar las dos próximas cuotas de pagos trimestrales a capital e interés; Deuda Neta/EBITDA obtuvo un ratio de 6.42 veces, siendo el máximo permitido de 7.75 veces y para Cobertura de Garantía de Flujos de 1.44 veces, siendo el mínimo permitido de 1.10 veces.

www.ratingspcr.com 3

Resumen de la Emisión

Cuadro 1: Datos básicos de la Emisión.

Emisor : Aeropuerto Internacional de Tocumen, S.A.

Emisión : Emisión pública de Bonos corporativos

Estructurador : Prival Bank, S.A.

Fiduciario : The Bank Of Nova Scotia (Panama) S.A.

Fideicomiso de Garantía o

Fideicomiso

Contrato de Fideicomiso Irrevocable de Garantía establecido con THE BANK OF NOVA SCOTIA

(PANAMA) S.A., como Fiduciario en beneficio de los Tenedores Registrados de los Bonos.

Fideicomitente Emisor : Aeropuerto Internacional de Tocumen, S.A.

Clase de Valor : Bonos Corporativos

Monto de la Emisión : Hasta por un valor nominal de Seiscientos Cincuenta Millones de Dólares (US$650,000,000.00)

Fecha de oferta : Octubre 2013.

Plazo de la Emisión : El plazo de la emisión de los Bonos corporativos será de diez años a partir de la fecha de oferta

de la emisión.

Agente de Pago, Registro y

Transferencia : Prival Bank, S.A.

Tasa de interés : 5.75% anual

Respaldo y Garantías de la

Emisión :

El pago de los bonos estará respaldado por la cesión de flujos de la “Tasa de Salida

Aeroportuaria” correspondientes al Emisor, es decir, la suma resultante después de deducir los

montos que por ley correspondan a terceros. Esta cesión se hará a favor de un fideicomiso

administrado por el Fiduciario de la Emisión.

Los Bonos estarán garantizados por un Fideicomiso de Garantía, cuyo patrimonio estará

comprendido primordialmente por los siguientes Bienes Fideicomitidos, según dispone dicho

Fideicomiso de Garantía:

i. El Monto Inicial, que será entregado al Fiduciario y depositado en la Cuenta de

Concentración conforme a lo dispuesto en este Contrato de Fideicomiso.

ii. Los Flujos Cedidos derivados de la Tasa de Salida Aeroportuaria, cuyo monto deberá ser

suficiente para satisfacer la Cobertura de Garantía de Flujos.

iii. Los fondos depositados en la Cuenta de Concentración y en la Cuenta de Reserva.

iv. Cualesquiera otras cuentas bancarias o de inversión que de tiempo en tiempo establezca

el Fiduciario para el cumplimiento de su encargo fiduciario;

v. Cualesquiera otros dineros, bienes o derechos que, de tiempo en tiempo, se traspasen al

Fiduciario para que queden sujetos al presente Fideicomiso.

vi. Los dineros, bienes y derechos que produzcan los Bienes Fideicomitidos en concepto de

ganancias de capital, intereses, créditos, indemnizaciones u otro concepto; o que resulten

de dichos Bienes Fideicomitidos por razón de ventas, permutas, canjes o por cualquiera

otra razón;

vii. Cualesquiera otras sumas de dinero en efectivo que se traspasen al Fideicomiso o que se

reciban de la ejecución de los gravámenes (netos de los gastos y costas de ejecución

Negociabilidad : Los Bonos serán emitidos en una serie y en denominaciones de Mil Dólares (US$ 1,000.00), y

www.ratingspcr.com 4

en múltiplos de esta denominación. Los Bonos serán emitidos inicialmente en uno o más

macrotítulos o títulos globales (colectivamente los “Bonos Globales”), en forma nominativa y

registrada sin cupones a nombre de Central Latinoamericana de Valores, S.A. (LatinClear) o

cualquier otra central de valores debidamente autorizada para operar en la República de

Panamá, la cual acreditará en su sistema interno el monto de capital que corresponde a cada

uno de los Participantes.

Los Bonos también podrán ser emitidos en uno o más títulos individuales (“Bonos Individuales”),

en forma nominativa y registrada, sin cupones si (i) LatinClear o cualquier sucesor de LatinClear

notifica al Emisor que no quiere o puede continuar como depositario de los Bonos Globales y un

sucesor no es nombrado dentro de los noventa (90) días siguientes a la fecha en que el Emisor

haya recibido aviso en ese sentido o (ii) el Tenedor Registrado solicita la emisión de su Bono

como un Bono Individual. Cada Bono será expedido en la Fecha de Expedición.

Los Bonos de la Emisión serán colocados en el mercado primario a través de la Bolsa de

Valores de Panamá, S.A. La disponibilidad de la Emisión en mercados internacionales quedará

a la discreción del Emisor y el Estructurador.

Custodia y Depósito: : LatinClear - Central Latinoamericana de Valores S.A.

Redención Anticipada

: El Emisor podrá redimir anticipadamente los Bonos, parcialmente o totalmente, sujeto a las

siguientes condiciones:

I. Durante los dos (2) primeros años luego de la primera Fecha de Oferta, el precio de

redención anticipada será del ciento tres por ciento (103%) del Saldo Insoluto a Capital;

II. Durante el tercer y cuarto año el precio de redención anticipada será de ciento dos por

ciento (102%) del Saldo Insoluto a Capital;

III. Durante el quinto año el precio de redención anticipada será de ciento un por ciento

(101%) del Saldo Insoluto a Capital; y

IV. Cumplido el sexto año el Emisor podrá, a su entera disposición, redimir los Bonos, ya sea

total o parcialmente, al 100% del monto de su Saldo Insoluto a Capital de la Serie

correspondiente.

Destino de los fondos obtenidos

: Los fondos obtenidos de la venta de los títulos valores será utilizado por el Emisor en la

cancelación parcial de sus deudas actuales; proyectos de ampliación de la terminal Sur; y

adquisición de terrenos; entre otros.

Instrumentos Calificados

Características de los instrumentos clasificados:

Cuadro 2: Detalle de la Emisión

Monto de la Emisión US$650 millones

Plazo de la emisión 10 años (120 meses)

Tasa de Interés 5.75% fija

Periodicidad de Pago de Intereses Trimestral

Periodicidad de Pago de Capital A partir del tercer año de la vida de la emisión, de manera trimestral.

Fuente: Prival Bank / Elaboración: PCR

www.ratingspcr.com 5

La emisión de la presente serie de Bonos Corporativos, de parte de AITSAes por un valor nominal total de hasta Seiscientos Cincuenta Millones de Dólares (US$650,000,000.00), la cual fue autorizada por resolución de Junta Directiva del Emisor, adoptada el 5 de diciembre de 2012, y aprobada por el Consejo Económico Nacional (CENA), y el Concejo de Gabinete, mediante Resolución de Gabinete No. 168 de 18 de diciembre de 2012, modificada por la Resolución de Gabinete No. 87 de 11 de junio de 2013. Esta Emisión fue autorizada en octubre de 2013 para su registro y venta en oferta pública por la Superintendencia del Mercado de Valores de la República de Panamá. Destino de los fondos

Cuadro 3: Destino de los fondos

Cancelación de deudas actuales US$ 275.0 millones

Monto inicial de las cuentas Fiduciarias US$ 26.0 millones

Pago de impuestos varios US$ 100.0 millones

Avance de la Terminal Sur US$ 200.0 millones

Compra de terrenos para expansión a la Universidad de Panamá US$ 39.0 millones

Gastos de la Emisión US$ 10.0 millones

Fuente: Prival Bank / Elaboración: PCR

Lugar y Forma de Pago

Todo pago de intereses y capital se hará a LatinClear, como el Tenedor Registrado de los mismos de acuerdo a los reglamentos y procedimientos de dicha central. Todos los pagos con respecto a los Bonos serán hechos en Dólares. Será responsabilidad exclusiva de LatinClear mantener los registros relacionados con los pagos realizados por cuenta de los propietarios de derechos bursátiles con respecto a los Bonos y por mantener, supervisar y revisar los registros relacionados con dichos derechos bursátiles.

El pago de capital e intereses de los Bonos individuales será hecho en las oficinas principales del Agente de Pago, Registro y Transferencia, actualmente ubicadas en las oficinas de Prival Bank, en Torre de las Américas, Torre C, Piso 30, Ciudad de Panamá, República de Panamá, Apartado 0832-00396, Teléfono: +507 303-1900, Fax: +507 303-1939 conforme en la formas y sujeto a los términos y condiciones detallados en el Prospecto Informativo. Si una Fecha de Pago o una Fecha de Vencimiento coinciden en una fecha que no sea Día Hábil, la Fecha de Pago o la Fecha de Vencimiento, según sea el caso, deberá extenderse hasta el primer Día Hábil inmediatamente siguiente, pero sin correrse dicha Fecha de Pago a dicho Día Hábil para los efectos del cómputo de intereses y del Período de Interés subsiguiente

Pago de Capital

El Emisor contará con un periodo de gracia de tres años para los pagos a Capital, y deberá realizarse el primer pago a capital el día 30 de diciembre de 2016. Un porcentaje del capital de los Bonos será pagado según el cronograma de amortización a capital que se describe en la siguiente tabla, y un último pago por el Saldo Insoluto de Bonos en la Fecha de Vencimiento:

Cuadro 4: Fechas de Pago a Capital (US$)

Fecha Amortizaciones Fecha Amortizaciones

30 de diciembre de 2016 3,000,000 30 de diciembre de 2021 34,000,000

30 de diciembre de 2017 16,000,000 30 de diciembre de 2022 37,000,000

30 de diciembre de 2018 20,000,000 30 de marzo de 2023 19,500,000

30 de diciembre de 2019 25,000,000 30 de junio de 2023 19,500,000

30 de diciembre de 2020 31,000,000

Fuente: Prival Bank / Elaboración: PCR

Operatividad de la Estructura

Como parte del proceso de emisión, el Fiduciaria abrirá las siguientes cuentas:

Cuenta de concentración: cuenta a nombre del Fiduciario en la cual AITSA se obliga a depositar mensualmente en ella los montos correspondientes a la tasa de salida, de acuerdo al Fideicomiso.

Cuenta de Reserva: cuenta a nombre del Fiduciario, en la que se depositaran los aportes mensuales

www.ratingspcr.com 6

provenientes de la cuenta de Concentración, hasta que se cumpla con el balance mínimo establecidos (las próximas dos cuotas de capital e intereses).

El orden de los pagos y transferencias para el pago de las obligaciones de la emisión se describen a continuación:

(i) Primero, las aerolíneas hacen cobro de la tasa de salida, a favor de AITSA, en la venta de cada boleto aéreo. Estos totales serán depositados en una cuenta del emisor;

(ii) Segundo, el Emisor depositará en la cuenta de concentración el total correspondiente al flujo cedido, equivalente a lo ingresado en concepto de la tasa de salida del aeropuerto;

(iii) Tercero, de la cuenta de concentración el Fiduciario pagará los costos por las comisiones, honorarios, gastos e indemnizaciones, del Agente de Pago, Registro y Transferencia, y del Fiduciario;

(iv) Cuarto, de la cuenta de concentración el Fiduciario se transferirá las cantidades suficientes a la cuenta de reserva para mantener su balance mínimo (equivalente a las dos cuotas siguientes de intereses y capital);

(v) Quinto: de la cuenta de reserva se hará el pago de capital e intereses de la Emisión; y (vi) Sexto, luego que se hayan cancelado todas las obligaciones de la Emisión, el saldo restante en la

cuenta de concentración será depositado en la cuenta del Emisor por parte del Fiduciario.

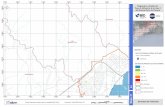

Grafico 1: Estructura de la emisión

Fuente: Prival Bank / Elaboración: PCR

Procedimiento en Caso de Mora

En caso de mora, ya sea en el pago del capital o de los intereses, en donde hayan pasado diez (10) Días Hábiles donde el Emisor no haya subsanado el pago del período correspondiente, el Emisor pagará al Tenedor Registrado del Bono la suma correspondiente a la Tasa de Interés, más dos por ciento (2%) anual Si el Emisor incumple su obligación de pagar capital e intereses vencidos y exigibles a cualquiera de los Tenedores Registrados, en cualquier Fecha de Pago, y dicho incumplimiento persiste por más de diez (10) días hábiles; esto constituye un evento de incumplimiento.

Si esto ocurriese, continuase y no se hubiese corregido dentro del plazo estipulado por el prospecto de la Emisión, la súper mayoría de los tenedores registrados podrán: i. Expedir una Declaración de Vencimiento Anticipado, en nombre y representación de los Tenedores

Registrados de los Bonos, y sin necesidad de cumplir con ningún otro acto, notificación o requisito, todos los Bonos se constituirán automáticamente en obligaciones de plazo vencido;

ii. Solicitar al Emisor que aporte al Fideicomiso de Garantía, el monto indicado en la Declaración de Vencimiento Anticipado que sea necesario para cubrir el Saldo Insoluto de los Bonos emitidos y en circulación y los intereses devengados por los mismos, ya sean moratorios u ordinarios, y todos y cualesquiera gastos, comisiones u otras sumas adeudadas por el Fideicomitente Emisor; y/o

iii. Instruir al Fiduciario para que proceda a notificar a las aerolíneas recaudadoras de la Tasa de Salida Aeroportuaria a fin de que depositen directamente en la Cuenta de Concentración y a partir de la fecha de notificación, la totalidad de las Tasas de Salida Aeroportuaria, hasta tanto reciban notificación del Fiduciario, que todas las obligaciones derivadas de la Emisión han sido totalmente pagadas y cumplidas por el Emisor.

Aerolíneas – Colectores de la tasa

de salida

AITSA Cuenta de

concentración

Cuenta de Reserva Tenedores de Valores

Costos, gastos y comisiones de la

emisión

Cuentas Fiduciarias

(i)

(ii)

(iii)

(iv)

(v)

(vi)

www.ratingspcr.com 7

Resguardos Financieros

Como parte de las garantías y resguardos para la emisión, AITSA, de acuerdo al contrato de la emisión, se compromete a mantener durante la vida de la emisión, los siguientes ratios financieros:

Mantener un Ratio de Cobertura del Servicio de Deuda mínimo de 1.25 veces, resultado de dividir el [EBITDA] para el correspondiente período entre el Servicio de Deuda, que se define como la suma de los intereses y capital a pagar de los Bonos en el periodo correspondiente. A diciembre 2014 éste fue de 2.15 veces.

Mantener en la Cuenta de Reserva un balance mínimo, el cual deberá ser mayor o igual al monto que resulte de sumar las dos próximas cuotas de pagos trimestrales a capital e intereses. A diciembre de 2014 mantuvo una Cuenta de Reserva de US$21,039,402.06; el cual es mayor al monto que resulta de sumar las dos próximas cuotas de pagos trimestrales a capital e interés.

Mantener un Ratio de Deuda Neta/EBITDA máximo según aparece en la siguiente tabla:

Cuadro 5: Ratio Máximo de Deuda Neta/ EBITDA

Año 1 - 8.00 Veces Año 6 - 6.00 veces

Año 2 - 7.75 veces Año 7 - 6.00 veces

Año 3 - 7.50 Veces Año 8 - 6.00 veces

Año 4 - 7.00 veces Año 9 - 6.00 veces

Año 5 - 6.50 veces Año 10 - 6.00 veces

Fuente: Prival Bank / Elaboración: PCR

Al 31 de diciembre de 2014, el ratio fue 6.42 veces siendo por debajo al máximo permitido en el período correspondiente de 7.75 veces.

Mantener una Cobertura de Garantía de Flujos mínimo de 1.10 veces, como resultado de la Tasa de Salida Aeroportuaria entre el Servicio de Deuda. Al 31 de diciembre de 2014 mantuvo una Cobertura de Garantía de Flujos de 1.44 veces.

El Emisor no podrá crear o permitir que subsista ningún derecho real o gravamen sobre la totalidad o parte de los activos presentes o futuros de la terminal del Aeropuerto Internacional de Tocumen, (excluyendo cualesquiera otros aeropuertos o aeródromos de propiedad o bajo la administración del Emisor), exceptuando: (i) los gravámenes imperativamente exigidos por la ley (en cuyo caso el Emisor deberá informar al Agente previamente y por escrito de su constitución tan pronto como tuviera conocimiento de ello); y/o (ii) la constitución de gravámenes o cesión de sus ingresos en concepto de tasas por servicios aeronáuticas, tasas por servicios no aeronáuticas comerciales, rentas e ingresos extraordinarios, presentes o futuros (excepto la Tasa de Salida Aeroportuaria), para el desarrollo de los proyectos de Ciudad Aeroportuaria, zona logística de carga, mejoras a las instalaciones aeroportuarias existentes y demás actividades comerciales relacionadas al giro de negocios aeroportuarios.

La Emisión estará al menos pari passu con cualquiera otra facilidad crediticia del Emisor.

Análisis de la Estructura

Entre los factores cuantitativos y cualitativos de la Emisión de Bonos corporativos, que se han analizado se mencionan: los derechos sobre los flujos futuros a ceder, entre los que se destacan: el nivel crediticio y el desempeño económico del Emisor, el Aeropuerto Internacional de Tocumen, S.A.; la estructura de Emisión propuesta; el Fiduciario, quien se encargará de administrar las cuentas de concentración y la cuenta de reserva, de las que se cancelaran todas las obligaciones de la emisión; el monto total de la emisión, y su estructura de pago de intereses y capital; y finalmente los aspectos legales relacionados a la creación del fideicomiso de garantía y el establecimiento de las responsabilidades del Fiduciario y del Emisor. Con respecto a los flujos cedidos, el Emisor se compromete a no disminuir durante la vida de la Emisión la tasa de salida, y, en caso de contar con la autorización del Estado para aumentarla, trasladar al Fiduciario el total de los ingresos y aumentos en la tasa. Asimismo, el Fiduciario podrá, en caso que ocurra un evento de vencimiento anticipado, instruir a las aerolíneas que transfieran los pagos de la tasa de salida directamente a la Cuenta de concentración, mitigando el riesgo fiduciario del aeropuerto. Los flujos que se han cedido para el pago de la Emisión dependen directamente del desempeño del aeropuerto, y, en particular, en la cantidad de pasajeros que se embarcan en él. Si este tipo de pasajeros disminuye durante la vida de la Emisión, pone en riesgo que los ingresos que generen con las tasas de salida sean insuficientes

www.ratingspcr.com 8

para el pago completo de sus obligaciones. Mitiga este riesgo las tendencias históricas de crecimiento (11% promedio de los últimos ocho años); y los mecanismos de cobertura (El saldo inicial de la cuenta de reserva por US$26 millones, y el saldo mínimo de dos cuotas de intereses y capital).

Situación Económica de República de Panamá

Producto Interno Bruto (PIB)

El Producto Interno Bruto a precios corrientes (PIB nominal) totalizó US$40.62 billones y mostró el crecimiento más alto de la región centroamericana con un alza de US$4.36 billones (+12.04%) interanualmente. Según la CEPAL el PIB de Panamá se estima en que crecerá para el 2014 un 7%. De igual forma el Producto Interno Bruto a precios constantes (PIB real) ascendió a US$27.69 billones y presentó un incremento de US$1.94 billones (+7.52%). Para los siguientes años se espera un crecimiento entre 6% y 7% hasta el 2016 lo que se traduce en un sólido crecimiento económico del país. Cabe decir que el PIB se duplicó durante los últimos diez años y el PIB real per cápita creció 6,8% promedio anual durante 2006-2012. Según datos del Instituto Nacional de Estadística y Censo Las actividades que más contribuyeron al crecimiento fueron:

La Construcción principalmente en obras como el Canal de Panamá, la línea uno del Metro y la Cinta

Costera 3.

Explotación de minas y canteras.

A su vez el suministro de electricidad se mantiene en un crecimiento estable principalmente se puede observar un aumento con respecto a la energía hidráulica. La actividad económica de transporte muestra un crecimiento estable, debido al movimiento en el transporte de carga y los pasajeros del Aeropuerto Internacional de Tocumen. Hoteles y Restaurantes, comercio al por mayor y por menor muestra crecimientos constantes, al igual que el sector de la pesca muestra mejora, esto se debe a que es un sector económico bastante vulnerable ante desastres naturales. El sistema bancario se muestra robusto y ha aumentado en el período de estudio. La economía panameña muestra estar adecuadamente diversificada por sector económico lo que contribuye a un crecimiento sostenido y disminuye el riesgo debido a su desconcentración. El entorno macroeconómico es estable lo que ha ayudado a atraer inversión extranjera directa, sin embargo el país depende fuertemente de dicha inversión, lo que se ha convertido en una amenaza debido a su fuerte dependencia del ahorro externo. Durante la última década, el PIB de Panamá ha crecido en promedio en 8.7%, superior al desempeño en conjunto del resto de países latinoamericanos, y en general, al resto del mundo.

De las actividades orientadas al resto del mundo, el transporte aéreo, el comercio por la Zona Libre de Colón, los hoteles y las actividades portuarias presentaron variaciones positivas (+11.1%). Dentro de la actividad de transporte, almacenamiento y comunicaciones, vale la pena mencionar el crecimiento del transporte aéreo de un 11.4% interanual, debido al mayor uso de la conectividad que ofrece el Aeropuerto Internacional de Tocumen que implicó en el aumento del tráfico de Copa Airlines por 18.9% en el 2014.

Grafico 2:

Fuente: Ministerio de Economía y Finanzas de Panamá / Elaboración: PCR

28%

16%

10%10%

9%

6%

5%

3%

3%3%

3%2%

1%

1%

1%0%

Participación del PIB Real (Tercer trimestre de 2013)

Transporte, almacenamiento y comunicaciones

Comercio al por mayor y al por menor

Actividades Inmobiliarias, empresariales y de alquiler

Construcción

Intermediación financiera

Actividades inmobiliarias, empresariales y de alquiler

Industrias manufactureras

Otras actividades comunitarias, sociales

Hoteles y restaurantes

Suministro de electricidad, gas y agua

Agricultura, ganadería, caza y silvicultura

Explotación de minas y canteras

Actividades de servicios sociales y de salud privada

Pesca

Enseñanza privada

Hogares privados con servicios domésticos

www.ratingspcr.com 9

Análisis del Emisor

Reseña

En 1947 fue inaugurado el aeropuerto internacional de Tocumen, ubicado en el Corregimiento de Tocumen, en el Distrito de Panamá, Ciudad de Panamá. Originalmente, el aeropuerto era utilizado como terminal de carga, y fue construido sobre un área de 720 hectáreas cuadradas.

A medida la demanda de pasajero se incrementó, como consecuencia de la evolución de Panamá como país de tránsito en el continente americano, en 1971 se iniciaron las primeras obras de ampliación, que culminaron en la inauguración de la actual terminal de pasajero, en 1978.

En enero de 2003, el Estado Panameño autorizo al Estado para crear empresas para prestar el servicio público de administración de los aeropuertos y aeródromos, según las disposiciones establecidas en la Ley de Sociedad Anónimas y el Código de Comercio. De tal forma, que el 9 de abril de 2003, el Órgano Ejecutivo autorizó la expedición del Pacto Social de la Sociedad Anónima denominada Aeropuerto Internacional de Tocumen, S.A. (AITSA); entidad que actualmente administra la terminal.

El Aeropuerto Internacional de Tocumen está ubicado a 24 kilómetros al noreste de la Ciudad de Panamá, en un terreno de 1,022 hectáreas. Es el principal aeropuerto comercial en Panamá, así como el centro de operaciones de la Aerolínea Copa, y uno de los principales hub regionales.

Directores y Plana Gerencial La Sociedad es administrada por la Junta Directiva conformada por los siguientes miembros:

Cuadro 6: Junta Directiva

Cargo Nombre

Presidente Dulcidio De La Guardia

Vicepresidente Francisco Salerno

Tesorero Carlos Duboy

Secretaria Eduardo Valle

Director Representante de la Asociación de Líneas Aéreas Videlia de González

Director Representante de la Asociación de Comerciantes Raul Frade

Delegado de la Contraloría General de la República Federico Humbert

Director General Autoridad Aeronáutica Civil Alfredo Fonseca Mora

Fuente: AITSA. / Elaboración: PCR

Cuadro 7: Plana Gerencial

Cargo Nombre

Gerente General Joseph Fidanque Tercero

Gerente de Planificación y Gestión Estratégica Carmen de Pagés

Gerente Financiero Temístocles Rosas

Gerente de Asesoría Legal Rosana de Sanjur

Gerente de Auditoría Interna Eloy Núñez

Gerente Comercial Franklin Carillo

Gerente de Operaciones Claudio Dutary

Gerente de Seguridad Bolívar Castillo

Gerente de Mantenimiento Jorge Luis Espinosa

Gerente de Proyectos Jairo Triana

Gerente de Informática Ricardo Quintero

Fuente: AITSA. / Elaboración: PCR

www.ratingspcr.com 10

Grafico 3: Organigrama AITSA

Fuente: AITSA. / Elaboración: PCR

En opinión de PCR, los miembros actuales de Junta Directiva de AITSA y su personal de apoyo en las áreas estratégicas son de amplia experiencia y trayectoria en el sistema aeroportuario panameño.

Políticas de Buen Gobierno Corporativo AITSA no cuenta con políticas o manuales establecidos y autorizados para la gestión de gobierno corporativo. Sin embargo, cuenta con una serie de restricciones, normas y características; dada su naturaleza como entidad independiente propiedad del estado, y son sujetos a la legislación pertinente de Panamá. Algunas de las características del gobierno corporativo de AITSA incluyen:

AITSA es propiedad exclusiva del estado de la República de Panamá, por lo que no cuenta con accionistas, ni políticas sobre su trato.

Existen comités de apoyo para la gestión de riesgos y cumplimiento: El Comité de Ética, Comité de Empresa, y el Comité de Salud y Seguridad Empresarial.

Los Ejecutivos de la Junta Directiva son nombrados por el Órgano Ejecutivo de la República de Panamá.

No existen políticas de evaluación de dichos ejecutivos clave.

La Junta directiva se reúne de forma periódica, mediante reuniones ordinarias y extraordinarias, dejando constancia de las mismas en Actas oficiales, desde 2003.

Las contrataciones por servicios y obras se hacen a través de los procedimientos depuestos en la Ley 22 de Contrataciones públicas, donde se asegura que ningún proveedor puede estar relacionado de manera directa o indirecta.

Estrategia y Operaciones

El Aeropuerto Internacional de Tocumen ofrece destinos directos a 71 locaciones a nivel mundial, atendiendo a 30 aerolíneas de pasajeros, y 14 aerolíneas de carga.

AITSA recibe sus ingresos través de los impuestos y tasas al uso de las instalaciones por los pasajeros nacionales e internacionales, así como el derecho de aterrizaje de las aeronaves en pista, servicios de asistencia y otros.

Adicionales a estos, el aeropuerto recibe ingresos por el uso, derecho de llave, consignación y renta de locales comerciales ubicados dentro de sus instalaciones; así como otras ventas (combustible, comisiones, etc.).

Junta Directiva

Administración y finanzas

Operaciones Seguridad Administración

del negocio

Administración de proyectos y mantenimiento

Auditoria Interna

Asesoria Legal

Administración y planeacion estrategica

www.ratingspcr.com 11

Cuadro 8: Instalaciones de AITSA

Terreno del aeropuerto 1,022 hectáreas

Pistas de aterrizaje 2

Espacio para aviones 17 hectáreas

Terminales 40

Área de construcción 75,140 metros cuadrados

Fuente: AITSA. / Elaboración: PCR

Como se menciona, AITSA tiene en funcionamiento 2 pistas de aterrizaje:

Pista 3R-21L: tiene 3.1 kilómetros de largo, por 45 metros de ancho y está situada al sureste del aeropuerto.

Pista 3L-21R: tiene 2.7 kilómetros de largo, por 61 de ancho, situada al noroeste del aeropuerto. Esta pista está rodeada por desarrollos urbanísticos.

Ambas pistas cuentan con los permisos apropiados para las funciones del aeropuerto y permiten el aterrizaje de vuelos internacionales. El aeropuerto internacional de Tocumen, principal hub de conexiones en Centroamérica, atendió durante el 2014 a 8,526,342 visitantes, lo que supone un crecimiento de 9.7% con relación al mismo período de 2013. Hasta diciembre de 2014, la llegada de visitantes a ciudad de Panamá fue de 2,132,878 viajeros, mientras que en diciembre del 2013 fue de 1,972,750, es decir, 8.12% arriba entre ambos períodos. Así mismo, el total de Pasajeros embarcados entre enero y diciembre de 2014 se situó en 2,034,262 mostrando un crecimiento en 6.1%.

Gráfico 4: Movimiento de Pasajeros al Cierre de Cada Año

Fuente: AITSA. / Elaboración: PCR

Por su parte, el movimiento de pasajeros en Aeropuerto de Tocumen durante el 2014 tuvo un considerable incremento cuando las 18 aerolíneas comerciales movilizaron 22,860 personas diarias.

En tanto, el Aeropuerto Internacional de Tocumen se destacó en la región centroamericana para el 2014. En promedio se efectuaron 370 operaciones diarias de pasajeros, carga y aviación general, para un total global de 135,406 vuelos y un crecimiento con relación al año pasado de 11.6%

Igualmente, los pasajeros en tránsito se contabilizaron en 4,369,202 para un crecimiento de 12.2% con respecto a diciembre de 2013.

0%

5%

10%

15%

20%

25%

-

1,000

2,000

3,000

4,000

5,000

6,000

7,000

8,000

9,000

10,000

2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014

Milla

res

Pasajeros Crecimiento Exponencial (Pasajeros)

www.ratingspcr.com 12

Grafico 5: Movimiento de Pasajeros por Embarque, Desembarque y Tránsito Anualmente

Fuente: AITSA. / Elaboración: PCR

Es importante mencionar el comportamiento de los pasajes embarcados en AITSA. La tasa de salida del aeropuerto, que equivale a US$40.00 por cada pasajero embarcado, es parte de los flujos cedidos para el pago de las obligaciones adquiridas con la Emisión. La tasa es colectada a través de las compra de boletos aéreos, por cada una de las aerolíneas que operan en el Aeropuerto. Del total colectado, US$29.00 son recibidos por AITSA, siendo el resto destinado a otros organismos e instituciones del Estado panameño.

Entre los cinco primeros mercados de origen y destino de los pasajeros que utilizaron el Aeropuerto de Tocumen están Miami, con 267,336 viajeros; Seguido de Bogotá con 266,993 personas; San José de Costa Rica, 198,321; Caracas con 157,844 y Cancún alcanzó un total de 153,292 pasajeros.

Estos datos demuestran el éxito que sigue registrando el Aeropuerto Internacional de Tocumen, una terminal aérea que ofrece conexiones a 76 destinos y 34 países de Latinoamérica, Suramérica, Centroamérica, El Caribe, norte américa y Europa, permitiendo además reforzar el desarrollo del aeródromo como un hub intercontinental.

El crecimiento durante diciembre de 2014 responde, entre otros elementos, a la conquista de más destinos y las nuevas aerolíneas como la portuguesa TAP (que viaja a Lisboa), la alemana Lufthansa (que viaja a Frankfurt) así como el aumento en las frecuencias de las compañías europeas como KLM, Iberia, Air France y la local Copa, lo que le ha permitido llegar a nuevos mercados mundiales, contribuyendo con el fortalecimiento de la industria turística de Panamá.

Gráfico 6: Movimiento de Pasajeros Embarcados Anuales

Fuente: AITSA. / Elaboración: PCR

0%

5%

10%

15%

20%

25%

-

1,000

2,000

3,000

4,000

5,000

6,000

7,000

8,000

9,000

2006 2007 2008 2009 2010 2011 2012 2013 2014

Milla

res

Embarcados Desembargados Transito Crecimiento

-10.0%

-5.0%

0.0%

5.0%

10.0%

15.0%

20.0%

25.0%

-

500

1,000

1,500

2,000

2,500

2006 2007 2008 2009 2010 2011 2012 2013 2014

Milla

res

Embarcados Crecimiento

www.ratingspcr.com 13

Por otro lado, AITSA cuenta con 8,720 metros cuadrados de espacios comerciales que alquila y concesiona a diversas compañías comerciales. Con el desarrollo de la expansión del “Muelle Norte”, aún falta por terminar la construcción de algunas áreas comerciales, aunque ya se ha amortizado el costo. El uso de los espacios comerciales se tramita a través de una licitación, por la cual AITSA recibe una cantidad por el Derecho de llave de los locales. A diciembre de 2014, AITSA ha recibido cerca de US$281 millones desde el inicio de las concesiones en 2006, por un total de 2,592 metros cuadrados de instalaciones; incluyendo los derechos de llave para el Muelle Norte. Adicionalmente, el aeropuerto cobra una mensualidad a cada comercio en concepto de alquiler. Los contratos por el uso de los locales tienen una vida de 10 años, por lo que el aeropuerto espera repetir los ingresos por derechos de llave a partir de 2017. Asimismo, AITSA recibe una comisión por venta de los locales comerciales, que oscila entre el 5% y el 10%. Con la expansión del Muelle Sur, AITSA espera disponer de 7,025 metros cuadrados de espacios comerciales adicionales, por el cual se estima recibir US$514 millones en derechos de llave entre 2014 y 2017. Cabe mencionar que las estimaciones están basadas en estudios de la firma Leigh Fisher.

Análisis Financiero

El análisis financiero se ha realizado en base a los Estados Financieros Auditados de los últimos cuatro cierres de año del Aeropuerto Internacional de Tocumen S.A. (de 2010 a 2013) y no auditados a diciembre de 2014.

Estado de Situación Financiera

Al 31 de diciembre de 2014, los activos totales de Aeropuerto Internacional de Tocumen S.A (AITSA) totalizan US$1,183.3 millones, un 12.5% superior a lo alcanzado al año previo (+US$131.3 millones). Éste cambio en sus activos es provocado por el aumento en la cuenta de Construcciones en Proceso, que se incrementó en US$190.6 millones durante diciembre 2014, debido a la construcción del Muelle Sur; mientras que los adelantos a los contratistas se redujeron en US$22.2 millones.

Gráfico 7 Activos Totales

Fuente: AITSA / Elaboración: PCR

Los Inmuebles, planta, equipos propiedad netos representa un porcentaje considerable de los activos totales de AITSA con incremento interanual a diciembre del 2014 del US$25.5 millones, en concordancia al giro de la compañía, oscilando entre el 49% y el 73% entre 2010 y 2014. Al cierre del diciembre de 2014, la propiedad, planta y equipo netos representa el 47.7% de los activos totales. A estos le sigue la cuenta construcciones en proceso, representado el 31.0% de sus activos a diciembre 2014, o US$366.6 millones, seguidos por efectivo y equivalente de efectivo (9.2%) y adelanto a contratistas (6.3%). El cambio anterior, se debe a la preparación y actividades que se están llevando a cabo para ampliar el Aeropuerto Tocumen.

-

200,000

400,000

600,000

800,000

1000,000

1200,000

2010 2011 2012 2013 Junio 13 Junio 14

Miles d

e U

S$

Efectivo y equivalentes de efectivo Cuentas por cobrar, neto

Impuesto sobre la renta pagado por anticipado Inmuebles, planta, equipos propiedad,neto

Construcciones en proceso Adelanto a contratistas

Adelanto a compras en el extranjero, neto Otros activos no corrientes

Otros activos corrientes

www.ratingspcr.com 14

Cuadro 9: Estructura de Activos (Miles US$)

Componente 2010 2011 2012 2013 2014

Efectivo y equivalentes de efectivo 28,742 44,574 72,466 141,541 108,897

Cuentas por cobrar, neto 7,800 8,745 10,888 10,690 8,574

Impuesto sobre la renta pagado por anticipado - - - 17,849 8,200

Inmuebles, planta, equipos propiedad, neto 329,320 322,489 424,326 538,414 563,928

Construcciones en proceso 29,970 66,103 1,350 176,001 366,597

Adelanto a contratistas 11,725 11,851 5,459 96,922 74,742

Adelanto a compras en el extranjero, neto 59,779 69,429 64,056 63,669 31,366

Otros activos no corrientes 2,590 3,127 3,137 3,316 3,108

Otros activos corrientes 835 1,050 780 3,583 17,849

Total de Activos 470,761 527,368 582,461 1,051,985 1,183,261

Fuente: AITSA/ Elaboración: PCR

Estructura de Pasivos y Patrimonio

Los pasivos totales fueron US$770.3 millones a la fecha de análisis; estos han crecido en US$80.2 miles, o 12% respecto a la cifra presentada a diciembre de 2013. Éste aumento en las obligaciones a terceros se debe a la adquisición de deuda a largo plazo para las obras de construcción para la expansión del Muelle Sur del aeropuerto. Por consecuencia, la deuda por pagar a largo plazo (Bonos por pagar) son la fuente principal de financiamiento a la fecha, que totalizan US$646.1 millones, o el 83.9% de los pasivos totales de la compañía. Durante los últimos cinco años, las obligaciones financieras se han convertido en la principal fuente de financiamiento, habiendo experimentado crecimientos continuos desde 2008.

El resto de los pasivos lo conforman las cuentas por pagar (US$58.0 millones) e impuesto diferido (US$41.7 millones).

Gráfico 8 Pasivo total

Fuente: AITSA / Elaboración: PCR

Cuadro 10: Estructura de Pasivos (Miles US$)

Componente 2010 2011 2012 2013 2014

Financiamientos por pagar largo plazo 86,684 111,844 118,921 556,380 646,098

Impuesto diferido pasivo 29,589 24,808 78,954 41,658 41,658

Financiamientos por pagar corto plazo 4,221 5,010 8,913 - -

Cuentas por pagar 7,126 7,016 13,163 67,942 58,034

Otros pasivos no corrientes 6,574 7,112 5,505 6,780 7,343

Otros pasivos corrientes 11,997 22,983 42,354 17,275 17,123

Total Pasivos 146,190 178,772 267,811 690,035 770,256

Fuente: AITSA/ Elaboración: PCR

-

100,000

200,000

300,000

400,000

500,000

600,000

700,000

800,000

900,000

2010 2011 2012 2013 2014

Miles d

e U

S$

Financiamientos por pagar LP Impuesto diferido pasivo Financiamientos por pagar CP

Cuentas por pagar Otros pasivos no corrientes Otros pasivos corrientes

www.ratingspcr.com 15

Con respecto al patrimonio, entre los años 2008 y 2014, el capital social de la compañía se ha mantenido constante en US$20.0 millones, representado por un millón de acciones comunes; autorizadas con valor nominal de US$20.00 cada una, todas emitidas y en circulación. El resto del patrimonio lo componen Capital Adicional Pagado totalizando los US$307.7 millones y Utilidades no Distribuidas por US$ 133.5 millones.

Cuadro 11: Estructura de Patrimonio (Miles de US$)

Componente 2010 2011 2012 2013 2014

Capital social 20,000 20,000 20,000 20,000 20,000

Capital adicional pagado 256,036 256,036 256,036 307,661 307,661

Utilidades no distribuidas 150,311 158,314 113,087 95,660 133,535

Impuesto complementario (5,074) (5,169) (5,169) (6,573) (7,898)

Cuenta por cobrar accionista (96,702) (80,585) (69,303) (54,798) (40,293)

Total Patrimonio 324,571 348,596 314,650 361,950 413,005

Fuente: AITSA/ Elaboración: PCR

Análisis de Resultados

Los ingresos por operación representan el 58.8% de los ingresos totales (con un crecimiento interanual del 8%), esto como resultado en la buena gestión de la administración. Un comportamiento similar se observa en los ingresos por comerciales,, debido a los ingresos por servicios de combustibles que han crecido en 23%, o US$977 miles. Los ingresos por concesión representan el 28.1% y los otros ingresos el 9.7%; de tal manera que al 31 de diciembre 2014, los ingresos totales son US$155.9 millones, mostrando un crecimiento interanual en 16% (US$22,025 miles).

Gráfico 9 Ingresos

Fuente: AITSA / Elaboración: PCR

Cabe mencionar los incrementos que se observa en el año 2010 y en el 2012, en el rubro de otros ingresos se debieron a la licitación de locales comerciales y el cobro de los derechos de llave. A diciembre de 2014, éstos sólo representan el 9.7% de los ingresos totales (US$15.2 millones).

Cuadro 12: Estructura de Ingresos

Componente 2010 2011 2012 2013 2014

Operación 62.3% 62.7% 56.1% 63.2% 58.8%

Concesión 3.4% 32.3% 25.9% 31.3% 28.1%

Comerciales 29.5% 3.6% 2.9% 3.2% 3.4%

Otros ingresos 4.8% 1.3% 15.1% 2.3% 9.7%

Total de Ingresos 100% 100% 100% 100% 100%

Total de Ingresos (Miles Balboas) 86,770 96,521 136,502 133,947 155,972

Fuente: AITSA / Elaboración: PCR

-

20,000

40,000

60,000

80,000

100,000

120,000

140,000

160,000

180,000

2010 2011 2012 2013 2014

Miles d

e U

S$

Operación Concesión Comerciales Otros ingresos

www.ratingspcr.com 16

Análisis de Rentabilidad y cobertura

Para el cierre del cuarto trimestre de 2014, la utilidad neta4, así como el margen neto sobre ingresos muestran

incrementos interanuales, llegando la utilidad neta a US$38,713 miles (US$30,023 miles o 345%), y el margen neto a 24.8% debido al aumento en los Otros Ingresos (+US$12.1 millones) con respecto a diciembre del 2013, causados por el incrementos en los ingresos percibidos por los derechos de llave, es decir el aumento en los ingresos dio como resultado un mejor margen neto, el cual creció en 18.33% Al cierre de 2014, el margen de utilidad neta fue de 24.8%, superior en 18.33 puntos porcentuales a diciembre de 2013. Los gastos han experimentado decrementos interanuales a diciembre 2014 (“gastos generales y administrativos” -16%, derivado de la renegociación de contratos con sus proveedores de servicios). Los Costos financieros netos, decrecieron en 34.9% para el diciembre de 2014.

Gráfico 10 Márgenes de rentabilidad

Fuente: AITSA / Elaboración: PCR

Los activos se han incrementado continuamente desde el año 2010 a diciembre 2014, los cuales a la fecha de análisis totalizan US$1,183.0 millones, esto debido al incremento en las cuentas de efectivo y equivalentes, construcciones en proceso y adelanto de contratistas. Mientras que el retorno sobre los activos muestra un comportamiento irregular, basado en la tendencia de la utilidad neta. Al 31 de diciembre 2014, el ROA de la institución fue de 3.3. El rendimiento sobre patrimonio presenta un comportamiento similar. Durante los últimos seis años, el ROE cierra al 31 de diciembre de 2014 en 9.4%, superior en 7.0 puntos porcentuales a lo logrado al cierre de diciembre de 2013.

Gráfico 11 Rendimiento sobre activos

Gráfico 12 Rendimiento sobre patrimonio

Fuente: AITSA / Elaboración: PCR

4 Utilidad Neta en base a Estados Financieros Preliminares brindados por Aeropuerto Tocumen

0.0%

10.0%

20.0%

30.0%

40.0%

50.0%

60.0%

2010 2011 2012 2013 2014

Margen Operativo Margen Neto sobre Ingresos

0.0%

1.0%

2.0%

3.0%

4.0%

5.0%

6.0%

7.0%

8.0%

-

200,000

400,000

600,000

800,000

1000,000

1200,000

1400,000

2010 2011 2012 2013 2014

Miles d

e D

ola

res

Total de Activos ROA

0.0%

2.0%

4.0%

6.0%

8.0%

10.0%

12.0%

14.0%

-

50,000

100,000

150,000

200,000

250,000

300,000

350,000

400,000

450,000

2010 2011 2012 2013 2014

Miles d

e D

ola

res

Total Patrimonio ROE

www.ratingspcr.com 17

A diciembre 2014 el margen de los costos financieros subió 18.33% interanualmente por el aumento de las actividades de operación y la disminución de los intereses de las Obligaciones Financieras contraídas. Cabe mencionar que el EBITDA mejoró interanualmente en 62.8%, obteniendo así un índice de Cobertura EBITDA/Intereses a diciembre de 2014 del 5.8 veces (3.5 veces mayor a diciembre 2013 cuando fue de 2.3 veces)

Gráfico 13 Cobertura (veces)

Fuente: AITSA / Elaboración: PCR

Liquidez

A diciembre de 2014, el capital de trabajo fue US$68.36 millones, monto inferior en US$20.1 millones. Por su parte, la liquidez fue de 201.6 veces, levemente inferior al registrado al año anterior que fue 203.8 veces y que es producto del menor saldo registrado en la cuenta de efectivo. Cabe destacar que la entidad cuenta actualmente con un nivel de endeudamiento de 1.9 veces pasivo a patrimonio.

Gráfico 14 Capital de trabajo y Liquidez

Fuente: AITSA / Elaboración: PCR

Endeudamiento y Solvencia

El nivel de apalancamiento ha experimentado incrementos continuos a partir del cierre de 2008, a causa de la contratación de financiamiento a largo plazo para efectuar la construcción del Muelle Sur. Mientras su patrimonio total también ha aumentado continuamente, y totaliza, a diciembre 2014, US$413.0 millones. Es así que el índice de deuda total a patrimonio se ha disminuido a 186.5 veces, su segundo nivel más alto durante el periodo de análisis.

0.0

5.0

10.0

15.0

20.0

25.0

30.0

2010 2011 2012 2013 2014

Cobertura de Intereses (veces) Cobertura EBITDA/Intereses (veces)

0.0%

50.0%

100.0%

150.0%

200.0%

250.0%

0

10,000

20,000

30,000

40,000

50,000

60,000

70,000

80,000

90,000

100,000

2010 2011 2012 2013 2014

Miles d

e U

S$

Capital de trabajo simple Liquidez general Liquidez acida (sin inventarios)

www.ratingspcr.com 18

Gráfico 15 Apalancamiento (Miles de US$)

Fuente: AITSA / Elaboración: PCR

Con respecto a su deuda financiera, ésta ha sido su principal fuente de financiamiento externo, y representa a la fecha el 83.9% de todos sus pasivos. Al 31 de diciembre de 2014, la razón de deuda financiera a patrimonio llegó a 156.4%, su nivel más alto durante el período examinado, debido a la deuda por la emisión de bonos mencionada en apartados previos.

Gráfico 16

Deuda financiera a Patrimonio (Miles de US$)

Fuente: AITSA / Elaboración: PCR

La razón de endeudamiento que mide la porción de los activos que son financiados por fondos ajenos a la empresa. Como se ve en los párrafos previos, a diciembre de 2014, existe una participación de los fondos que provienen de fuentes externas del 83.9%.

Gráfico 17 Razón de endeudamiento (Miles de US$)

Fuente: AITSA / Elaboración: PCR

0.0%

50.0%

100.0%

150.0%

200.0%

250.0%

-

100,000

200,000

300,000

400,000

500,000

600,000

700,000

800,000

900,000

2010 2011 2012 2013 2014

Total Pasivos Total Patrimonio Deuda total a patrimonio - veces

0.0%

20.0%

40.0%

60.0%

80.0%

100.0%

120.0%

140.0%

160.0%

180.0%

-

100,000

200,000

300,000

400,000

500,000

600,000

700,000

2010 2011 2012 2013 2014

Total Deuda Financiera Total Patrimonio Deuda financiera a patrimonio - veces

0.0%

10.0%

20.0%

30.0%

40.0%

50.0%

60.0%

70.0%

80.0%

-

200,000

400,000

600,000

800,000

1000,000

1200,000

1400,000

2010 2011 2012 2013 2014

Total de Activos Total Pasivos Razon de Endeudamiento

www.ratingspcr.com 19

Proyecciones del Estructurador.

Para la estimación de las proyecciones el estructurador se ha basado en los siguientes supuestos partiendo de los comportamientos históricos y agregando el funcionamiento de la nueva Terminal:

Incremento interanual en los ingresos aeronáuticos a una tasa promedio del 5% para los próximos 11 años. Durante el período analizado, los ingresos aeronáuticos han crecido 11% interanualmente.

Incremento interanual de los ingresos no aeronáuticos a una tasa promedio del 34% para los próximos 11 años, cabe destacar que para el año 2016, 2017, 2018 se tiene previsto un crecimiento considerable en concepto de Derechos de Llave de la expansión del Muelle Sur, por un total estimado de US$ 514 millones. Históricamente, estos ingresos han aumentado a un ritmo de 10% anual.

Para los gastos administrativos se estiman un incremento interanual del 34%, destacando alzas considerables en los años 2015, 2016 y 2017 por un monto promedio de US$ 223 millones, derivado del aumento en los costos por las expansiones. (27% promedio de los últimos cinco años).

Incremento interanual en las utilidades netas del 7% (36% promedio de los últimos cinco años).

Reestructuración de las obligaciones por pagar tanto a corto como largo plazo con la emisión de deuda, con este cambio se espera que los bonos corporativos por pagar sea el componente que tenga mayor peso en los pasivos totales de AITSA.

Las proyecciones incluyen la estrategia que el Aeropuerto Internacional de Tocumen funcione como Hub de los cuatro aeropuertos de Panamá: Colón, Enrique Malek (David), Panamá Pacifico y Rio Hato. En los cuales se pretenden efectuar importantes inversiones para que éstos sean ampliados y así fomentar el incremento de ingresos y turismo.

A continuación se estiman los siguientes resultados para los siguientes 10 años de operación de AITSA.

Cuadro 13: Proyección de Resultados (Miles de US$)

Componente

2015 2016 2017 2018 2019 2020 2021 2022 2023

Ingresos Aeronáuticos

96,127 99,699 108,085 112,044 114,228 120,677 125,296 130,094 137,553

Ingresos no Aeronáuticos

224,970 228,170 64,722 72,612 76,663 81,017 85,633 90,591 95,915

Total Ingresos

321,097 327,869 172,807 184,656 190,891 201,694 210,929 220,685 233,468

Gastos Administrativos

222,798 225,736 67,237 70,827 75,777 80,108 84,879 89,933 90,876

Utilidad

98,299 102,133 105,570 113,829 115,114 121,586 126,050 130,752 142,592

Impuestos sobre la renta

22,077 26,113 26,485 18,109 17,895 19,236 20,471 21,776 25,223

Utilidad Neta

76,222 76,020 79,085 95,720 97,219 102,350 105,579 108,976 117,369

Fuente: Prival Bank / Elaboración: PCR

En el cuadro 13, se estiman incrementos de ingresos de forma continua con la construcción de la nueva terminal y la implementación de otras estrategias adicionales

Con respecto a la amortización de la deuda, el estructurador tiene previsto efectuarla a partir del 2016 con US$3 millones, incrementándola gradualmente cada año hasta amortizar US$205 millones del capital al 2023, cantidad que cubriría un 32% de saldo total de la emisión de bonos corporativos.

Gráfico 18 Proyección amortización de deuda

Fuente: Prival Bank / Elaboración: PCR

0%

10%

20%

30%

40%

50%

60%

70%

80%

90%

100%

2014 2015 2016 2017 2018 2019 2020 2021 2022 2023

Pago a Capital Saldo Pendiente

www.ratingspcr.com 20

Coberturas Como se menciona en apartados anteriores, la compañía cederá para el pago de las obligaciones de la Emisión, la totalidad de lo colectado en concepto por la tasa de salida del aeropuerto. La tasa cobrada es US$40 por cada pasajero, que son recolectados por las aerolíneas. Del total, US$29.00 pasa a AITSA. Los pasajeros embarcados a diciembre 2014 fueron 2.0 millones, con un crecimiento promedio del 10.4% durante la última década. A diciembre de 2014, se recolectaron US$58.2 millones por esta tasa. Se ha estimado un crecimiento promedio de 4.1% anual de los pasajeros embarcados, mientras se mantiene la tasa de salida aeroportuaria constante durante la vida de la emisión. El emisor se ha comprometido a no reducir esta tasa, o a aumentarla, en caso le sea impuesto una reducción de los US$29.00, a fin que se transfiera integra dicha cantidad a la cuenta de concentración del fiduciario.

Cuadro 14: Coberturas

Año de Emisión

2015 2016 2017 2018 2019 2020 2021 2022 2023

Pasajeros Embarcados (Miles)

2,138 2,225 2,314 2,407 2,500 2,600 2,704 2,812 2,925

Crecimiento interanual

4.3% 4.1% 4.0% 4.0% 3.9% 4.0% 4.0% 4.0% 4.0%

Tasa de Salida (US$)

29 29 29 29 29 29 29 29 29

Flujo cedido a la Emisión (Miles US$)

62,002 64,525 67,106 69,803 72,508 75,408 78,425 81,562 84,824

Costo de la Emisión (Miles US$)

37,375 40,289 52,743 55,708 59,414 63,804 64,935 65,894 65,709

Cobertura del Flujo cedido (veces)

1.66 1.60 1.27 1.25 1.22 1.18 1.21 1.24 1.29

EBITDA (Miles US$)

267,066 271,115 103,001 111,271 110,029 111,893 116,637 121,665 133,042

Cobertura de EBITDA (veces) 7.15 6.73 1.95 2.00 1.85 1.75 1.80 1.85 2.02

Fuentes. Prival Bank / Elaboración: PCR

Durante la vida de la emisión, los flujos cedidos ofrecen una cobertura promedio de 1.78 veces el costo (capital e intereses) del Bono corporativo. Cabe recordar que con la venta de los bonos, estos pasan a representar el 93% de los pasivos totales de AITSA; de tal manera que el EBITDA, como indicador de la capacidad de pago del Emisor, muestra una cobertura promedio de 3.94 veces el servicio de la deuda por los próximos 10 años.

www.ratingspcr.com 21

Estados Financieros5

Cuadro 16: Estado de situación financiera (Miles US$)

Componente 2010 2011 2012 2013 2014

Efectivo y equivalentes de efectivo 28,742 44,574 72,466 141,541 108,897

Cuentas por cobrar, neto 7,800 8,745 10,888 10,690 8,574

Impuesto sobre la renta pagado por anticipado 0 0 0 17,849 8,200

Inmuebles, planta, equipos propiedad, neto 329,320 322,489 424,326 538,414 563,928

Construcciones en proceso 29,970 66,103 1,350 176,001 366,597

Adelanto a contratistas 11,725 11,851 5,459 96,922 74,742

Adelanto a compras en el extranjero, neto 59,779 69,429 64,056 63,669 31,366

Otros activos no corrientes 2,590 3,127 3,137 3,316 3,108

Otros activos corrientes 835 1,050 780 3,583 17,849

Total de Activos 470,761 527,368 582,461 1,051,985 1,183,261

Financiamientos por pagar largo plazo 86,684 111,844 118,921 556,380 646,098

Impuesto diferido pasivo 29,589 24,808 78,954 41,658 41,658

Financiamientos por pagar corto plazo 4,221 5,010 8,913 0 0

Cuentas por pagar 7,126 7,016 13,163 67,942 58,034

Otros pasivos no corrientes 6,574 7,112 5,505 6,780 7,343

Otros pasivos corrientes 11,997 22,983 42,354 17,275 17,123

Total Pasivos 146,190 178,772 267,811 690,035 770,256

Capital social 20,000 20,000 20,000 20,000 20,000

Capital adicional pagado 256,036 256,036 256,036 307,661 307,661

Utilidades no distribuidas 150,311 158,314 113,087 95,660 133,535

Impuesto complementario -5,074 -5,169 -5,169 -6,573 -7,898

Cuenta por cobrar accionista -96,702 -80,585 -69,303 -54,798 -40,293

Total Patrimonio 324,571 348,596 314,650 361,950 413,005

Total Pasivo y Patrimonio 470,761 527,368 582,461 1,051,985 1,183,261

Fuente: AITSA / Elaboración: PCR

5 Estados Financieros Auditados a diciembre de 2010, 2011, 2012, 2013 y preliminares 2014.

www.ratingspcr.com 22

Cuadro 17: Estado de resultados (Miles US$)

Componente 2010 2011 2012 2013 2014

Operación 54,101 60,561 76,560 84,638 91,763

Concesión 2,959 31,167 35,403 41,963 43,803

Comerciales 25,582 3,516 3,942 4,262 5,240

Otros ingresos 4,128 1,277 20,597 3,083 15,168

Total de Ingresos 86,770 96,521 136,502 133,947 155,972

Salarios y otras remuneraciones 11,898 14,823 14,922 18,188 19,756

Gastos generales y administrativos 21,133 38,025 41,922 66,368 55,784

Depreciación y amortización 7,665 7,499 8,436 10,117 12,549

Transferencias 0 0 0 0 0

Total de Gastos 40,696 60,348 65,281 94,673 88,090

Costos financieros, neto 4,466 1,602 4,169 21,336 13,891

Utilidad AISR 41,607 34,571 67,053 17,938 53,992

ISR 12,884 8,796 27,367 9,248 15,279

Utilidad Neta 28,723 25,775 39,686 8,690 38,7136

Fuente: AITSA / Elaboración: PCR

Historial de clasificaciones

Historial de clasificaciones de riesgo

Con información financiera: Clasificación Perspectiva

Del 30 de junio de 2013 al 30 de septiembre de 2014 AAA Estable

Elaboración: PCR

Nota sobre información empleada para el análisis

La información empleada en la presente clasificación proviene de fuentes oficiales, sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. PCR considera que la información utilizada para el presente análisis es suficiente para emitir nuestra opinión de riesgo.

6 Utilidad Neta en base a Estados Financieros Preliminares brindados por Aeropuerto Tocumen